Bankinter

Bankinter es uno de los bancos que más intereses ofrece en España, especialmente a través de su Cuenta Nómina, un producto históricamente orientado a captar clientes ofreciendo una remuneración muy superior a la media del mercado. Es una opción pensada para quienes pueden domiciliar ingresos y buscan rentabilizar el dinero del día a día sin asumir riesgo.

La Cuenta Nómina de Bankinter remunera el saldo con un tipo muy elevado durante los primeros años, aplicable hasta un importe máximo de 10.000 €, lo que la convierte en una de las cuentas más rentables para saldos medios. A cambio, exige domiciliar una nómina o pensión, cumplir un compromiso de permanencia y utilizar la cuenta como cuenta principal, con operativa habitual.

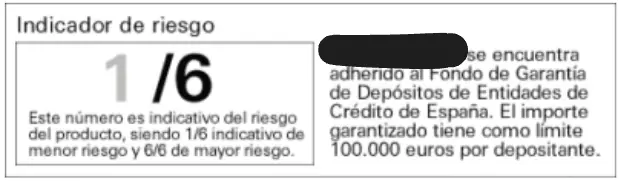

Además de la remuneración, la cuenta incluye tarjeta gratuita, transferencias nacionales sin coste y acceso completo a la banca digital y a la red de oficinas. El dinero está protegido hasta 100.000 € por titular por el Fondo de Garantía de Depósitos español, lo que refuerza su perfil como opción segura para quienes priorizan intereses altos sin asumir volatilidad.

Destacamos de Bankinter para obtener más intereses:

- Remuneración del 5 % en cuenta nómina, una de las más altas del mercado

- Intereses aplicables hasta 10.000 €, ideal para saldos medios

- Cuenta sin riesgo, con dinero siempre disponible

- Incluye tarjeta y operativa completa, sin costes adicionales

- Banco sólido y seguro, con protección del FGD hasta 100.000 €

Ibercaja

Ibercaja es uno de los bancos tradicionales que más interés ofrece por los ahorros, especialmente a través de su Cuenta Vamos, un producto que combina remuneración atractiva durante el periodo inicial con una operativa pensada para clientes que concentran su día a día en la entidad. Es una opción orientada a quienes buscan sacar rentabilidad al dinero en cuenta, aceptando ciertos requisitos de vinculación.

La Cuenta Vamos de Ibercaja ofrece una remuneración promocional elevada durante el primer año, aplicable hasta un saldo máximo determinado, lo que la sitúa entre las cuentas con mayor interés dentro de la banca tradicional. Para acceder a estas condiciones, es necesario domiciliar ingresos, cumplir requisitos de uso como pagos con tarjeta o domiciliación de recibos, y mantener la vinculación exigida por el banco.

Además de la remuneración, la cuenta permite operar con normalidad como cuenta principal, incluyendo tarjeta de débito, transferencias y acceso tanto a banca digital como a una amplia red de oficinas. El dinero está protegido hasta 100.000 € por titular por el Fondo de Garantía de Depósitos de España lo que la convierte en una alternativa segura para quienes priorizan intereses altos sin asumir riesgo.

Destacamos de Ibercaja para obtener más intereses:

- Remuneración promocional elevada, una de las más altas entre bancos tradicionales

- Intereses aplicables hasta un saldo máximo, ideal para ahorrar sin riesgo

- Cuenta pensada como cuenta principal, con operativa completa

- Requiere vinculación, pero a cambio ofrece una rentabilidad superior

- Banco sólido y seguro, con protección del FGD hasta 100.000 €

Raisin

Raisin no es un banco tradicional, sino una plataforma de ahorro europea que permite acceder a algunas de las cuentas y depósitos con mayor interés del mercado, ofrecidos por bancos de distintos países de la Unión Europea. Es una opción especialmente atractiva para ahorradores que buscan maximizar la rentabilidad sin asumir riesgo y sin necesidad de cambiar de banco principal.

A través de Raisin se puede abrir una cuenta de ahorro remunerada en bancos europeos que suelen ofrecer tipos de interés claramente superiores a la media española, tanto en cuentas a la vista como en depósitos a plazo fijo. La gran ventaja es que el usuario gestiona todo desde una única plataforma, mientras el dinero se deposita directamente en el banco elegido, manteniendo siempre la titularidad y la disponibilidad según el producto contratado.

En cuanto a condiciones, Raisin no cobra comisiones al cliente, ni de apertura, ni de mantenimiento, ni por transferencias de entrada o salida. Cada banco establece su propio tipo de interés y condiciones, lo que permite comparar y elegir la opción más rentable en cada momento. El dinero está protegido hasta 100.000 € por titular y banco por el correspondiente Fondo de Garantía de Depósitos del país de origen, conforme a la normativa europea.

Destacamos de Raisin para obtener más intereses:

- Acceso a algunas de las cuentas y depósitos más rentables de Europa

- Intereses superiores a la media española, tanto a la vista como a plazo fijo

- Sin comisiones para el ahorrador, Raisin actúa solo como intermediario

- Cuenta de bienvenida al 3,33%.

- Protección del dinero hasta 100.000 € por banco, bajo fondos de garantía europeos

bunq

bunq es un neobanco europeo con licencia bancaria completa que destaca por ofrecer una cuenta de ahorro remunerada competitiva, especialmente atractiva para usuarios que buscan intereses elevados sin asumir riesgo y con total disponibilidad del dinero. Es una opción cada vez más tenida en cuenta frente a la banca tradicional por su enfoque claro en rentabilizar el saldo.

bunq remunera el dinero a través de su cuenta de ahorro, aplicando un tipo de interés superior a la media del mercado español, con liquidación periódica y sin necesidad de domiciliar nómina ni cumplir requisitos complejos. La remuneración se aplica hasta un límite máximo de saldo, lo que la hace especialmente interesante para ahorros medios, manteniendo siempre el dinero disponible.

En cuanto a condiciones, bunq funciona mediante planes de suscripción, aunque la remuneración del ahorro está incluida dentro de los planes que incorporan cuenta de ahorro. No existen comisiones de apertura ni de cierre, y la operativa es totalmente digital. El dinero depositado está protegido hasta 100.000 € por titular por el sistema europeo de garantía de depósitos, al tratarse de un banco con licencia en la Unión Europea.

Destacamos de bunq para obtener más intereses:

- Cuenta de ahorro con remuneración al 2,01%, por encima de la media española

- Dinero siempre disponible, sin plazos ni penalizaciones

- Sin nómina ni requisitos de vinculación

- Operativa 100 % digital, con control total desde la app

- Protección del saldo hasta 100.000 €, bajo garantía bancaria europea

Banco Sabadell

Banco Sabadell es una opción relevante dentro de los bancos que ofrecen intereses por el ahorro, especialmente a través de su Cuenta Ahorro Sabadell al 1 % TAE, un producto pensado para clientes que buscan rentabilizar el dinero sin asumir riesgo, manteniendo la disponibilidad total del saldo. Es una alternativa interesante para perfiles conservadores que prefieren un banco tradicional.

La Cuenta Ahorro de Banco Sabadell ofrece remuneración sobre el saldo, normalmente ligada a promociones para nuevos clientes o a la vinculación con una cuenta operativa del banco. Aunque el tipo de interés suele ser más moderado que el de algunos neobancos o plataformas de ahorro, destaca por la estabilidad de la entidad y por la facilidad de integración con el resto de productos del banco.

En cuanto a condiciones, la cuenta permite disponer del dinero en cualquier momento, sin penalizaciones, y puede contratarse como complemento a una cuenta corriente. Banco Sabadell no exige asumir riesgo ni contratar productos de inversión para obtener intereses. El dinero depositado está protegido hasta 100.000 € por titular por el Fondo de Garantía de Depósitos español.

Destacamos de Banco Sabadell para obtener más intereses:

- Cuenta de ahorro remunerada, sin riesgo y con liquidez total

- Promociones puntuales de interés para nuevos clientes

- Integración sencilla con cuenta corriente, para gestionar ahorro y gastos

- Banco tradicional con red de oficinas, valorado por perfiles conservadores

- Protección del saldo hasta 100.000 €, bajo el FGD español