bunq

bunq es un banco digital europeo con licencia bancaria completa especialmente popular entre jóvenes y estudiantes por su enfoque 100 % móvil, su flexibilidad y su orientación a usuarios que priorizan el control desde el móvil y la operativa internacional. La cuenta personal de bunq puede contratarse desde España de forma online, sin papeleos, y ofrece IBAN español, con fondos protegidos hasta 100 000 € por el sistema europeo de garantía de depósitos.

En cuanto a comisiones, bunq no ofrece una cuenta totalmente gratuita tradicional, sino que trabaja con planes mensuales claros. El plan más básico, bunq Free, no tiene cuota mensual pero incluye operativa limitada; los planes más utilizados por jóvenes son bunq Core (desde 3,99 €/mes) y bunq Pro (desde 9,99 €/mes), que amplían el número de cuentas, tarjetas, retiradas de efectivo y funcionalidades avanzadas. No existen comisiones de apertura ni costes ocultos, y todas las condiciones están claramente detalladas antes de contratar.

Para jóvenes, bunq destaca por ofrecer múltiples cuentas con IBAN propio, herramientas de control de gasto en tiempo real, pagos instantáneos, Bizum, Apple Pay y Google Pay, además de la posibilidad de obtener intereses sobre el ahorro, con intereses calculados diariamente y abonados semanalmente en las cuentas de ahorro asociadas. Es una opción especialmente atractiva para quienes viajan, estudian fuera o manejan varias divisas.

Destacamos de bunq para cuentas para jóvenes:

- Cuenta bancaria 100 % móvil con apertura online rápida y sin papeleo.

- Planes flexibles desde 0 € o con cuotas reducidas, adaptables a las necesidades de cada joven.

- Posibilidad de tener varias cuentas con IBAN propio para organizar gastos, ahorro y viajes.

- Intereses sobre el ahorro (2,01% TAE), con cálculo diario y abono semanal en cuentas asociadas.

- Ideal para jóvenes que viajan o estudian fuera gracias a su operativa internacional y multidivisa.

→ ¿Buscas una cuenta sencilla para el día a día? Cuenta bancaria para estudiantes

B100

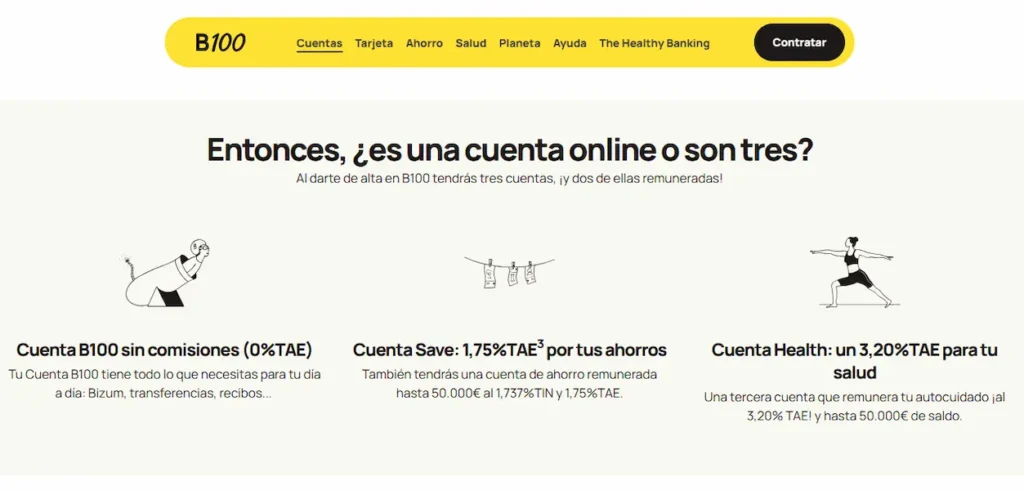

B100 es un banco digital español impulsado por ABANCA, orientado especialmente a jóvenes y usuarios digitales que buscan una cuenta sencilla, sin comisiones y con incentivos al ahorro. La Cuenta B100 se contrata y gestiona íntegramente desde la app, no requiere acudir a oficinas y cuenta con IBAN español, con los fondos protegidos por el Fondo de Garantía de Depósitos de España hasta 100 000 € por titular.

En cuanto a comisiones, la Cuenta B100 no tiene comisión de apertura, mantenimiento ni administración, y no exige domiciliar nómina, ingresos mínimos ni recibos para mantenerla sin coste. Incluye transferencias SEPA gratuitas, Bizum y una tarjeta de débito sin comisión de emisión ni mantenimiento, lo que la convierte en una opción muy atractiva para jóvenes que empiezan a gestionar su dinero de forma independiente.

Uno de los aspectos diferenciales de B100 para el público joven es que, junto a la cuenta corriente, ofrece dos cuentas de ahorro vinculadas: la Cuenta Save, con una remuneración del 1,75 % TAE, y la Cuenta Health, que puede alcanzar hasta un 3,20 % TAE si el usuario cumple determinados objetivos de actividad saludable. Esta combinación permite separar gasto y ahorro de forma sencilla y con incentivos claros.

Destacamos de B100 para cuentas para jóvenes:

- Cuenta corriente sin comisiones de mantenimiento, administración ni requisitos de ingresos.

- Tarjeta de débito gratuita y Bizum incluidos sin coste adicional.

- Acceso a cuentas de ahorro remuneradas con hasta 3,20 % TAE en la Cuenta Health.

- Gestión 100 % digital desde la app, pensada para usuarios jóvenes y perfiles móviles.

- Respaldo de ABANCA y Fondo de Garantía de Depósitos español, aportando seguridad a un banco digital.

→ ¿Buscas opciones para tus finanzas en la universidad? Banca para estudiantes

Sabadell

Banco Sabadell ofrece como mejor cuenta joven la Cuenta Online Sabadell, una cuenta sin comisiones que puede contratarse desde España de forma 100 % digital y que resulta especialmente adecuada para jóvenes que empiezan a gestionar su dinero o que buscan una cuenta principal sin costes fijos. La apertura se realiza online, con IBAN español, y los fondos están protegidos por el Fondo de Garantía de Depósitos de España hasta 100 000 € por titular.

En materia de comisiones, la Cuenta Online Sabadell es una de mejores cuentas bancarias para jóvenes porque no tiene comisión de apertura ni de mantenimiento, siempre que se opere a través de canales digitales. Incluye transferencias SEPA en euros gratuitas, Bizum y la posibilidad de disponer de tarjeta de débito y tarjeta de crédito sin comisión de emisión ni mantenimiento, lo que la convierte en una opción muy competitiva para jóvenes que buscan evitar gastos bancarios recurrentes.

Además, esta cuenta suele incorporar promociones para nuevos clientes, que pueden incluir remuneración del saldo durante un periodo inicial y devolución de un porcentaje de los recibos de luz y gas, siempre bajo condiciones concretas y temporales. Para un perfil joven, esto supone una combinación interesante de operativa gratuita, banca digital completa y posibles incentivos económicos adicionales.

Destacamos de Sabadell para mejores cuentas bancarias para jóvenes:

- Cuenta sin comisiones de mantenimiento ni apertura contratando online y operando por canales digitales.

- Transferencias SEPA gratuitas y Bizum incluidos, sin requisitos de nómina.

- Tarjetas gratuitas asociadas a la cuenta, sin coste de emisión ni mantenimiento.

- Posibles promociones de remuneración y devolución de recibos para nuevos clientes, sujetas a condiciones.

- Ofertas actuales: remuneración del saldo al 1% TAE, 400€ por tu nómina y bizum y devolución del 3% de recibos.

→ ¿Buscas comparar antes de elegir banco? Comparativa cuentas bancarias sin comisiones

MyInvestor

MyInvestor es un neobanco español especializado en ahorro e inversión, respaldado por Andbank, AXA España y El Corte Inglés Seguros, que se ha convertido en una opción muy atractiva para jóvenes que quieren empezar a invertir desde importes bajos sin pagar comisiones bancarias. La cuenta se contrata 100 % online, incluye IBAN español y los fondos están protegidos por el Fondo de Garantía de Depósitos de España hasta 100 000 € por titular.

En cuanto a comisiones, MyInvestor ofrece como mejor cuenta joven una cuenta corriente sin comisión de apertura, mantenimiento ni administración, sin exigir domiciliar nómina ni ingresos mínimos. Las transferencias SEPA en euros son gratuitas y la cuenta sirve como base para operar con productos de ahorro e inversión, lo que encaja especialmente bien con perfiles jóvenes que buscan una cuenta sencilla pero con recorrido a largo plazo.

El principal valor diferencial de MyInvestor como mejor banco para jóvenes es el acceso directo a la inversión en fondos desde importes muy bajos, incluyendo fondos indexados desde 10 €, sin comisiones de custodia ni de compraventa. Además, ofrece cuentas remuneradas, carteras automatizadas y una amplia oferta de productos financieros, lo que permite evolucionar desde una cuenta básica a una estrategia de inversión más completa sin cambiar de banco.

Destacamos de MyInvestor para mejores cuentas para jóvenes:

- Oferta actual: 25€ para nuevos clientes que inviertan 100€, código 52SLU.

- Posibilidad de invertir en fondos indexados desde 10 €, ideal para jóvenes que empiezan.

- Sin comisión de custodia ni compraventa en fondos de inversión.

- Acceso a cuentas remuneradas y carteras automatizadas para fomentar el ahorro a largo plazo.

- Banco orientado a jóvenes con mentalidad financiera que buscan ahorrar, invertir y crecer sin costes innecesarios.

→ ¿Buscas opciones que ofrezcan intereses? Bancos que generan más intereses con tus ahorros

N26

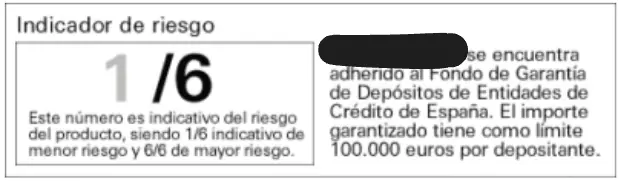

N26 es un banco digital europeo con licencia bancaria completa, muy popular entre las mejores cuentas de banco para jovenes y estudiantes por su enfoque totalmente móvil, su estructura de costes sencilla y la ausencia de vinculación. La Cuenta N26 Estándar puede contratarse desde España de forma online, incluye IBAN español y los fondos están protegidos por el Fondo de Garantía de Depósitos alemán hasta 100 000 € por titular.

En cuanto a comisiones, la cuenta N26 Estándar no tiene comisión de apertura ni de mantenimiento, no exige domiciliar nómina ni recibos y permite transferencias SEPA en euros gratuitas desde la app. Incluye una tarjeta virtual gratuita y ofrece la posibilidad de solicitar tarjeta física, además de compatibilidad con Apple Pay y Google Pay, aspectos muy valorados por el público joven.

N26 no remunera el saldo en su cuenta estándar, pero destaca por su control del gasto en tiempo real, categorización automática de movimientos y facilidad para crear subcuentas (Spaces) para organizar ahorro y objetivos. Para jóvenes que priorizan simplicidad, movilidad internacional y cero comisiones, es una de las opciones más claras del mercado.

Destacamos de N26 para mejores bancos para jóvenes:

- Cuenta bancaria sin comisiones de mantenimiento ni requisitos de nómina.

- IBAN español y alta 100 % online, rápida y sin papeleo.

- Transferencias SEPA gratuitas y pagos móviles con Apple Pay y Google Pay.

- Herramientas de control de gasto y organización del dinero pensadas para usuarios jóvenes.

- Ideal para jóvenes que buscan banca digital sencilla, transparente y sin costes fijos.