Entendiendo el Índice de Rotación de Cuentas por Cobrar

Ahora que conoces la importancia del Índice de Rotación de Cuentas por Cobrar, es esencial profundizar en cómo interpretar este indicador para aplicarlo correctamente en el análisis financiero. Este ratio no solo mide cuántas veces una empresa convierte sus cuentas por cobrar en efectivo, sino que también revela patrones importantes en la gestión del crédito y la relación con los clientes.

Un índice alto puede ser una señal de que la empresa tiene políticas de cobro estrictas o que vende principalmente a clientes confiables y con pagos puntuales. Esto significa que su flujo de caja podría ser sólido, lo que resulta atractivo para los inversionistas. Por otro lado, un índice demasiado alto puede sugerir condiciones de crédito demasiado restrictivas, lo que podría limitar el crecimiento de las ventas.

Por el contrario, un índice bajo puede indicar problemas en la recuperación de cuentas pendientes, lo que podría afectar negativamente la liquidez de la empresa. Sin embargo, no siempre es una señal negativa: algunas industrias manejan ciclos de cobro más largos como parte de su modelo de negocio, lo que hace crucial comparar este ratio con empresas del mismo sector. Interpretar correctamente este indicador requiere observar el contexto y otros datos financieros relevantes.

» Descubre los mejores libros sobre análisis fundamental.

Fórmula y Cálculo del Índice de Rotación de Cuentas por Cobrar

Después de comprender la importancia y el significado del índice, el siguiente paso es saber cómo calcularlo correctamente. El Índice de Rotación de Cuentas por Cobrar se calcula utilizando la fórmula:

Para aplicar esta fórmula, necesitas dos elementos clave: las ventas a crédito netas y el promedio de cuentas por cobrar. Las ventas a crédito netas se refieren al ingreso generado exclusivamente por las ventas a crédito, excluyendo cualquier descuento o devolución. El promedio de cuentas por cobrar se obtiene sumando el saldo inicial y final de cuentas por cobrar en el período analizado, y dividiéndolo entre dos.

Este cálculo permite evaluar cuántas veces una empresa convierte las cuentas por cobrar en efectivo durante un período. Por ejemplo, si el resultado es “6”, significa que las cuentas por cobrar se recuperaron seis veces en ese período. Es esencial analizar este índice junto con otros indicadores financieros para obtener una visión más completa de la gestión del crédito y la salud financiera de la empresa. Asegúrate siempre de utilizar datos consistentes y del mismo período para garantizar resultados precisos.

» Sigue aprendiendo con los mejores libros sobre análisis de estados financieros.

Ventas a Crédito Netas

Al calcular el Índice de Rotación de Cuentas por Cobrar, uno de los elementos fundamentales es identificar las ventas a crédito netas. Este concepto se refiere al total de las ventas realizadas a crédito durante un período, descontando devoluciones, descuentos y cualquier tipo de bonificación aplicada. Es importante destacar que no se incluyen las ventas en efectivo, ya que este índice se enfoca exclusivamente en la gestión de los créditos otorgados a los clientes.

Las ventas a crédito netas permiten determinar qué tan efectivas son las políticas de crédito de una empresa. Un volumen elevado de ventas a crédito podría ser positivo si la empresa tiene un índice de rotación alto, lo que indica que los clientes cumplen con los pagos en tiempo. Sin embargo, si el índice de rotación es bajo, un alto nivel de ventas a crédito podría convertirse en un riesgo financiero al incrementar la posibilidad de impagos.

Para obtener las ventas a crédito netas, se debe restar del total de ventas a crédito cualquier descuento por pronto pago o devoluciones realizadas por los clientes. Esta cifra precisa es crucial para reflejar la verdadera capacidad de una empresa para gestionar sus cuentas por cobrar y, en última instancia, su liquidez. Asegúrate de trabajar con datos claros y desglosados para evitar errores que puedan distorsionar el análisis financiero.

» Sigue aprendiendo: ¿Qué es el Cash Flow?

Toma el siguiente paso en tus inversiones

Invierte en acciones globales y criptos, y copia a los mejores traders con eToro.

Invertir conlleva riesgos

Invierte globalmente en acciones, ETFs, opciones y futuros, con comisiones reducidas en uno de los brokers mas grandes del mundo

Promedio de Cuentas por Cobrar

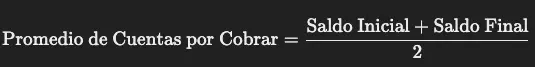

Continuando con los elementos esenciales para calcular el Índice de Rotación de Cuentas por Cobrar, es momento de profundizar en el Promedio de Cuentas por Cobrar. Este valor representa la media de las cuentas por cobrar que una empresa mantiene durante un período determinado, y es fundamental para reflejar de manera precisa el volumen promedio de crédito otorgado a los clientes.

Para calcular este promedio, simplemente suma el saldo inicial de las cuentas por cobrar al saldo final del mismo período y divide el resultado entre dos. La fórmula es la siguiente:

El promedio de cuentas por cobrar ayuda a suavizar las fluctuaciones temporales en los saldos, ofreciendo un cálculo más realista para el índice. Por ejemplo, si el saldo final es mucho más alto que el inicial debido a un cambio significativo en las ventas, usar solo un dato podría distorsionar el análisis. Este enfoque también asegura que el cálculo del índice sea representativo del comportamiento general de las cuentas por cobrar durante el período analizado.

Índice de Rotación de Cuentas por Cobrar Alto vs. Bajo

Una vez que entiendes cómo calcular el Índice de Rotación de Cuentas por Cobrar, es importante analizar qué implica un índice alto o bajo. Ambos escenarios ofrecen pistas clave sobre la gestión financiera de una empresa y pueden tener implicaciones significativas para los inversionistas y los directivos.

Un índice alto generalmente indica que la empresa tiene políticas de cobro eficaces y que sus clientes pagan rápidamente sus deudas. Esto suele ser una señal positiva, ya que significa que el flujo de efectivo es constante y predecible. Sin embargo, un índice extremadamente alto podría sugerir que la empresa es demasiado restrictiva al otorgar crédito, limitando potencialmente su crecimiento al rechazar clientes que podrían haber sido buenos pagadores con condiciones más flexibles.

Por otro lado, un índice bajo puede ser una señal de advertencia. Indica que la empresa está tardando demasiado en cobrar sus deudas, lo que podría derivar en problemas de liquidez o en mayores riesgos de impago. Sin embargo, no siempre es algo negativo. En algunos sectores, como el de bienes de equipo o servicios personalizados, es normal tener ciclos de cobro más largos, lo que requiere un análisis contextual. Comparar este índice con el promedio del sector es crucial para una evaluación más precisa.

Importancia del Índice de Rotación de Cuentas por Cobrar en el Análisis Financiero

Después de explorar los diferentes aspectos del Índice de Rotación de Cuentas por Cobrar, es esencial comprender su relevancia en el análisis financiero. Este indicador no solo mide la eficiencia operativa, sino que también ofrece una visión más amplia de la salud financiera y la capacidad de la empresa para gestionar su liquidez.

Un índice sólido puede atraer a inversionistas y acreedores, ya que refleja una gestión efectiva del crédito y un flujo de caja estable. Esto es especialmente importante para empresas que dependen de ingresos recurrentes basados en ventas a crédito, como distribuidoras y fabricantes. Además, este indicador ayuda a identificar áreas problemáticas, como una acumulación excesiva de cuentas por cobrar, lo que podría llevar a ajustar políticas de crédito y cobro.

Finalmente, el análisis de este ratio, combinado con otros indicadores clave como el flujo de caja y el ciclo de conversión de efectivo, permite a los inversionistas y gestores tomar decisiones más informadas. Una evaluación detallada del índice puede marcar la diferencia entre un negocio con fundamentos sólidos y uno con potenciales problemas financieros ocultos.

Utilidad del Índice de Rotación de Cuentas por Cobrar

Entender la utilidad del Índice de Rotación de Cuentas por Cobrar es clave para aprovechar su potencial en el análisis financiero. Este indicador es una herramienta valiosa para evaluar la eficiencia con la que una empresa gestiona su crédito y recupera las deudas pendientes. Para inversionistas y analistas, este ratio puede servir como un indicador temprano de posibles problemas de liquidez o de gestión operativa.

Uno de sus principales usos es determinar la capacidad de la empresa para generar flujo de caja rápidamente, lo cual es vital para cubrir costos operativos y financiar nuevas inversiones. Además, permite comparar el desempeño de una empresa con el de sus competidores del mismo sector, lo que ayuda a identificar fortalezas o debilidades en la política de cobros. Un índice saludable puede aumentar la confianza de los inversionistas, mientras que un índice bajo puede señalar riesgos que necesitan ser abordados con urgencia.

Por último, este ratio también es útil para optimizar la toma de decisiones internas. Permite a los directivos ajustar las políticas de crédito y cobro, logrando un equilibrio entre incentivar las ventas y mantener un flujo de caja estable. En resumen, el Índice de Rotación de Cuentas por Cobrar es un indicador esencial para monitorear la salud financiera y operacional de cualquier empresa.

Limitaciones del Índice de Rotación de Cuentas por Cobrar

Aunque el Índice de Rotación de Cuentas por Cobrar es una herramienta útil para analizar la gestión financiera de una empresa, también tiene limitaciones que es importante considerar para evitar interpretaciones erróneas. Este indicador no toma en cuenta las diferencias entre industrias ni los contextos específicos de cada negocio, lo que puede llevar a comparaciones inexactas si no se ajusta al sector o al modelo de negocio.

Por ejemplo, en sectores donde los ciclos de crédito son largos, como la construcción o la manufactura de bienes de capital, un índice bajo no necesariamente indica un problema de gestión, sino una característica típica del mercado. Además, este ratio se basa únicamente en datos históricos, lo que significa que no refleja de forma directa cambios recientes en las políticas de crédito o en la dinámica del mercado.

Otra limitación es que el índice no distingue entre las cuentas por cobrar que eventualmente serán cobradas y aquellas que se convertirán en deudas incobrables. Esto puede dar una impresión de eficiencia que no se sostiene si las deudas pendientes representan una proporción significativa del total de cuentas por cobrar. Por ello, este indicador debe complementarse con otros ratios financieros y análisis cualitativos para obtener una visión más completa y precisa del desempeño financiero de una empresa.

Ejemplo del Índice de Rotación de Cuentas por Cobrar

Para comprender mejor cómo funciona el Índice de Rotación de Cuentas por Cobrar, veamos un ejemplo práctico. Supongamos que una empresa tiene ventas a crédito netas de 500.000 euros en un año y el saldo promedio de sus cuentas por cobrar durante el mismo período es de 100.000 euros. Aplicamos la fórmula:

Índice de rotación = 500.000 / 100.000 = 5

Este resultado significa que la empresa recupera sus cuentas por cobrar cinco veces al año, lo que equivale a un ciclo promedio de cobro de aproximadamente 72 días (365 días dividido entre 5).

Este índice puede interpretarse como una señal positiva si se compara favorablemente con otras empresas del mismo sector. Sin embargo, si el promedio del sector es más alto, podría sugerir que la empresa tiene margen para mejorar su política de cobros o ajustar sus condiciones de crédito. Este ejemplo ilustra cómo el índice no solo mide eficiencia, sino que también ayuda a identificar áreas de mejora en la gestión del crédito.

Conclusión

El Índice de Rotación de Cuentas por Cobrar es un indicador esencial para evaluar la eficiencia con la que una empresa gestiona sus créditos y cobra sus cuentas pendientes. A lo largo de este artículo, hemos explorado su definición, cálculo, utilidad y limitaciones, dejando claro que este ratio es clave para analizar la salud financiera y la capacidad operativa de cualquier empresa. Sin embargo, es importante recordar que no debe interpretarse de manera aislada; su verdadero valor surge cuando se compara con otros indicadores y con los promedios del sector.

Si quieres seguir profundizando en los indicadores clave para el análisis financiero, te invitamos a continuar con el próximo artículo de nuestra guía: el Ratio de Rotación de Existencias. Este indicador complementa el análisis de eficiencia operativa, ayudándote a entender cómo las empresas gestionan su inventario. ¡No te lo pierdas!