Wallester

Wallester no es un neobanco británico, sino una entidad de dinero electrónico europea con sede en Estonia, pero está disponible para usuarios y empresas del Reino Unido, por lo que a veces aparece en comparativas junto a fintechs británicas. Opera bajo regulación estonia y pasaporte europeo, ofreciendo cuentas de pago con IBAN europeo (EE) y tarjetas Visa.

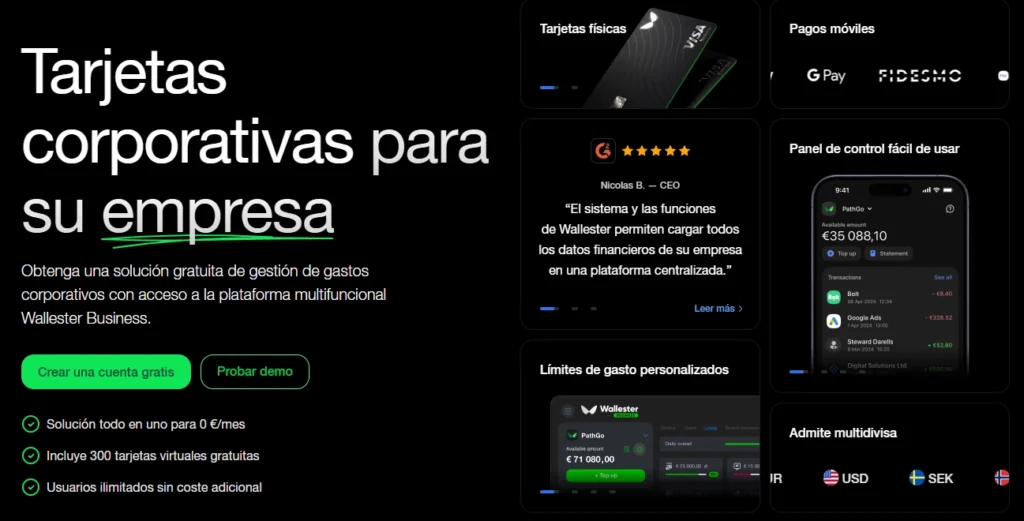

En cuanto a comisiones, Wallester destaca por su plan gratuito, que incluye cuenta de empresa, una tarjeta virtual Visa sin coste y operativa básica sin comisión de mantenimiento. Dispone de planes de pago que amplían el número de tarjetas virtuales y físicas, los límites de gasto y las funciones de control, siempre mediante cuotas mensuales claras. Las transferencias SEPA entrantes son gratuitas y las salientes están incluidas dentro de los límites del plan.

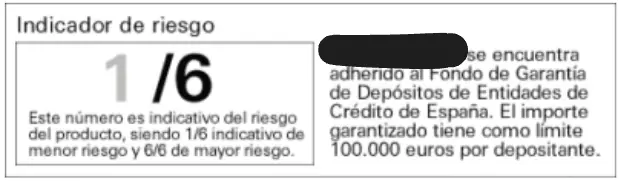

A nivel de características, Wallester está enfocada casi exclusivamente al control de gastos y pagos corporativos, permitiendo emitir múltiples tarjetas, asignar límites por empleado o proyecto y exportar informes para contabilidad. Al no ser un banco, no ofrece garantía de depósitos, pero los fondos se mantienen segregados en cuentas de salvaguarda, conforme a la normativa europea aplicable.

Destacamos de Wallester en un listado de neobancos británicos:

- Fondos protegidos mediante segregación, aunque sin garantía de depósitos.

- Disponible para empresas del Reino Unido, aunque no sea una entidad británica.

- Plan gratuito, poco habitual en soluciones de tarjetas corporativas.

- Tarjetas Visa virtuales y físicas con control de gasto avanzado.

- Ideal para startups y equipos remotos, con gestión 100 % online.

Revolut (Reino Unido)

Revolut es uno de los neobancos más conocidos del Reino Unido, aunque no opera allí como banco tradicional, sino como entidad de dinero electrónico a través de Revolut Ltd, autorizada y regulada por la Financial Conduct Authority (FCA). Los clientes en Reino Unido disponen de cuenta en libras esterlinas con sort code y account number británicos, plenamente funcional para pagos, domiciliaciones y transferencias locales.

En cuanto a comisiones, Revolut ofrece una cuenta estándar gratuita, sin comisión de apertura ni mantenimiento. Existen planes de suscripción —Plus, Premium, Metal y Ultra— con cuota mensual que amplían límites, reducen costes en cambio de divisa y añaden seguros y ventajas adicionales. Las transferencias nacionales en GBP son gratuitas y el cambio de divisa se realiza con tipos muy competitivos dentro de los límites del plan.

A nivel de características, Revolut destaca por su operativa multidivisa, tarjetas físicas y virtuales, pagos internacionales rápidos y una app muy completa. Es importante tener en cuenta que, al ser una entidad de dinero electrónico en Reino Unido, los fondos no están cubiertos por el FSCS; el dinero de los clientes se mantiene segregado en cuentas de salvaguarda, conforme a la normativa británica.

Destacamos de Revolut como neobanco británico:

- Cuenta en GBP con sort code y account number del Reino Unido.

- Cuenta estándar sin comisiones de mantenimiento.

- Operativa multidivisa avanzada, ideal para pagos y transferencias internacionales.

- Tarjetas físicas y virtuales con control total desde la app.

- Fondos protegidos mediante salvaguarda, aunque sin cobertura FSCS al no ser banco.

Monzo

Monzo es uno de los neobancos europeos más populares, operando como banco con licencia completa en el Reino Unido. Está autorizado y supervisado por la Financial Conduct Authority (FCA) y la Prudential Regulation Authority (PRA), y ofrece cuentas en libras esterlinas con sort code y account number británicos, plenamente integradas en el sistema bancario del país.

En cuanto a comisiones, la cuenta Monzo estándar es gratuita: no tiene comisión de apertura ni de mantenimiento, ni exige saldo mínimo. Incluye transferencias nacionales en GBP sin coste, pagos con tarjeta gratuitos y retiradas en cajeros del Reino Unido sin comisión dentro de los límites establecidos. Monzo también ofrece planes de pago —Monzo Extra, Perks y Max— que añaden seguros, tarjetas virtuales adicionales y herramientas avanzadas, pero no son obligatorios para operar.

A nivel de características, Monzo destaca por su app muy enfocada al control del gasto, con categorización automática, presupuestos, “pots” de ahorro y notificaciones en tiempo real. Permite domiciliaciones, pagos recurrentes y uso internacional con tipos de cambio competitivos. Al tratarse de un banco con licencia plena, los depósitos están protegidos hasta 85 000 libras por titular por el Financial Services Compensation Scheme (FSCS).

Destacamos de Monzo como mejor neobanco británico:

- Banco con licencia completa en Reino Unido, regulado por la FCA y la PRA.

- Cuenta gratuita sin comisiones de mantenimiento ni saldo mínimo.

- Cuenta en GBP con sort code y account number británicos.

- App líder en control de gastos y experiencia de usuario.

- Protección de hasta 85 000 libras por titular mediante el FSCS.

→ ¿Buscas opciones que operen en el mercado americano? Mejor neobanco Estados Unidos

Starling Bank

Starling Bank es uno de los neobancos británicos más sólidos y reconocidos, operando como banco con licencia completa en el Reino Unido. Está autorizado y supervisado por la Financial Conduct Authority (FCA) y la Prudential Regulation Authority (PRA), y ofrece cuentas en libras esterlinas con sort code y account number británicos, plenamente funcionales para el sistema bancario del Reino Unido.

En cuanto a comisiones, la cuenta personal de Starling es totalmente gratuita: no tiene comisión de apertura, mantenimiento ni saldo mínimo. Las transferencias nacionales en GBP son gratuitas, los pagos con tarjeta no tienen coste y el uso en el extranjero destaca por no aplicar recargos por tipo de cambio, utilizando el tipo interbancario. Tampoco cobra comisión por retiradas en cajeros dentro del Reino Unido.

A nivel de características, Starling ofrece una experiencia bancaria completa desde la app: pagos, domiciliaciones, transferencias, tarjetas virtuales, espacios de ahorro (“Spaces”) y una app muy bien valorada por su estabilidad y claridad. Al tratarse de un banco con licencia plena, los depósitos están protegidos hasta 85 000 libras por titular por el Financial Services Compensation Scheme (FSCS), el máximo nivel de protección bancaria en Reino Unido.

Destacamos de Starling Bank como neobanco británico:

- Banco con licencia completa en Reino Unido, regulado por la FCA y la PRA.

- Cuenta gratuita sin comisiones de mantenimiento ni saldo mínimo.

- Cuenta en GBP con sort code y account number británicos.

- Uso internacional sin recargos por tipo de cambio, muy competitivo.

- Protección de hasta 85 000 libras por titular mediante el FSCS.

Wise (Reino Unido)

Wise es una entidad de dinero electrónico británica, fundada en el Reino Unido y regulada por la Financial Conduct Authority (FCA). No es un banco, pero es una de las fintech más utilizadas en Reino Unido para gestionar dinero en distintas divisas, realizar transferencias internacionales y operar con una cuenta en libras esterlinas de forma transparente y de bajo coste.

La cuenta Wise no tiene comisión de apertura ni de mantenimiento, ni exige saldo mínimo. Los usuarios en Reino Unido disponen de cuenta en GBP con sort code y account number británicos, además de la posibilidad de mantener y operar con más de 40 divisas desde una sola cuenta. Las transferencias internacionales se realizan aplicando el tipo de cambio real, con una comisión claramente desglosada antes de confirmar cada operación.

En cuanto a funcionalidades, Wise ofrece tarjeta de débito Mastercard, pagos y retiradas en el extranjero con costes muy reducidos, y una app enfocada a usuarios internacionales, freelancers y empresas. Al no ser un banco, los fondos no están cubiertos por el FSCS, pero se mantienen segregados en cuentas de salvaguarda, tal y como exige la normativa británica para entidades de dinero electrónico.

Destacamos de Wise como neobanco británico:

- Cuenta en GBP con sort code y account number del Reino Unido.

- Sin comisiones de mantenimiento ni saldo mínimo.

- Especialista en transferencias internacionales, con tipo de cambio real.

- Cuenta multidivisa y tarjeta Mastercard para uso global.

- Fondos protegidos mediante salvaguarda, aunque sin cobertura FSCS al no ser banco.