Raisin

Raisin es una de las mejores opciones para aprovechar cuentas con interés compuesto España, ya que permite acceder a cuentas remuneradas y depósitos de bancos europeos donde los intereses se capitalizan, es decir, se van sumando al capital y generan nuevos intereses con el tiempo. Esto lo convierte en una plataforma especialmente adecuada para estrategias de ahorro a medio y largo plazo.

A través de Raisin, el ahorrador puede elegir cuentas de ahorro con liquidación periódica de intereses o depósitos a plazo fijo en los que los intereses se reinvierten automáticamente o se pagan al vencimiento, maximizando el efecto del interés compuesto cuanto mayor es el plazo. La clave está en que muchos de los bancos disponibles ofrecen plazos largos y tipos elevados, lo que potencia significativamente la rentabilidad acumulada frente a cuentas tradicionales españolas.

En cuanto a condiciones, Raisin no cobra comisiones al cliente y permite mover el dinero entre distintas entidades conforme cambian las ofertas, facilitando una estrategia activa de optimización del interés compuesto. Cada cuenta o depósito está protegido hasta 100.000 € por titular y banco por el correspondiente Fondo de Garantía de Depósitos europeo, lo que permite incluso diversificar el ahorro entre varios bancos manteniendo la seguridad.

Destacamos de Raisin para bancos con interés compuesto:

- Acceso a cuentas y depósitos con capitalización de intereses.

- Plazos largos disponibles, clave para potenciar el interés compuesto.

- Tipos de interés elevados, superiores a la media española.

- Cuenta de bienvenida al 3,33%.

- Protección del dinero hasta 100.000 € por banco, bajo garantía europea.

→ ¿Buscas que tu dinero rinda más? Cuentas de ahorro de alto rendimiento España

bunq

bunq es una de las mejores cuentas de ahorro para aprovechar el interés compuesto, ya que ofrece remuneración periódica con capitalización automática, permitiendo que los intereses generados se vayan sumando al saldo y produzcan nuevos intereses con el paso del tiempo. Es una opción especialmente adecuada para ahorro a medio y largo plazo, con flexibilidad total.

La cuenta de ahorro de bunq aplica intereses de forma recurrente, de modo que el saldo crece mes a mes gracias al efecto del interés compuesto, siempre que los intereses se mantengan dentro de la cuenta. Al no exigir plazos ni bloqueos del dinero, el ahorrador puede beneficiarse del interés compuesto sin renunciar a la liquidez inmediata, algo poco habitual frente a los depósitos tradicionales.

En cuanto a condiciones, bunq no exige domiciliar nómina ni cumplir requisitos de vinculación complejos. Funciona mediante planes de suscripción, y la cuenta de ahorro remunerada está incluida en los planes que incorporan esta funcionalidad. El dinero está protegido hasta 100.000 € por titular por el sistema europeo de garantía de depósitos, al tratarse de un banco con licencia bancaria completa.

Destacamos de bunq para ahorro con interés compuesto:

- Intereses de la cuenta de ahorro (2,01%) pagados semanalmente, generando interés compuesto

- Dinero siempre disponible, sin plazos ni penalizaciones

- Remuneración competitiva, superior a la media española

- Sin nómina ni requisitos complejos, acceso sencillo

→ ¿Qué banco ofrece mejores condiciones sin requisitos? Mejor cuenta remunerada sin nómina

Bankinter

Bankinter es uno de los bancos más interesantes para aprovechar el interés compuesto, especialmente a través de sus cuentas remuneradas vinculadas a nómina, donde los intereses se capitalizan periódicamente y se van sumando al saldo para generar nuevos intereses con el paso del tiempo. Es una opción muy adecuada para quienes buscan rentabilidad alta en el ahorro, aceptando ciertos requisitos.

La Cuenta Nómina de Bankinter ofrece una remuneración elevada durante los primeros años, aplicable hasta un saldo máximo, lo que permite que el efecto del interés compuesto sea especialmente relevante si los intereses se mantienen dentro de la cuenta. Al tratarse de una de las mejores cuentas interés compuesto, con abono periódico de intereses, el capital crece de forma automática mientras se mantengan las condiciones de la oferta.

En cuanto a condiciones, Bankinter exige domiciliar nómina o pensión y cumplir un compromiso de permanencia, pero a cambio sitúa su cuenta entre las más rentables del mercado español sin asumir riesgo. El dinero permanece siempre disponible y está protegido hasta 100.000 € por titular por el Fondo de Garantía de Depósitos español.

Destacamos de Bankinter para ahorro con interés compuesto:

- Intereses que se capitalizan periódicamente, potenciando el interés compuesto.

- Remuneración del 5% con nómina el primer año y hasta el 2% el segundo.

- Dinero siempre disponible, sin plazos ni penalizaciones.

- Ideal para ahorro a medio plazo, mientras dura la promoción.

- Banco sólido y seguro, con protección del FGD hasta 100.000 €.

→ ¿Buscas los mejores rendimientos? Bancos que dan más intereses por tus ahorros

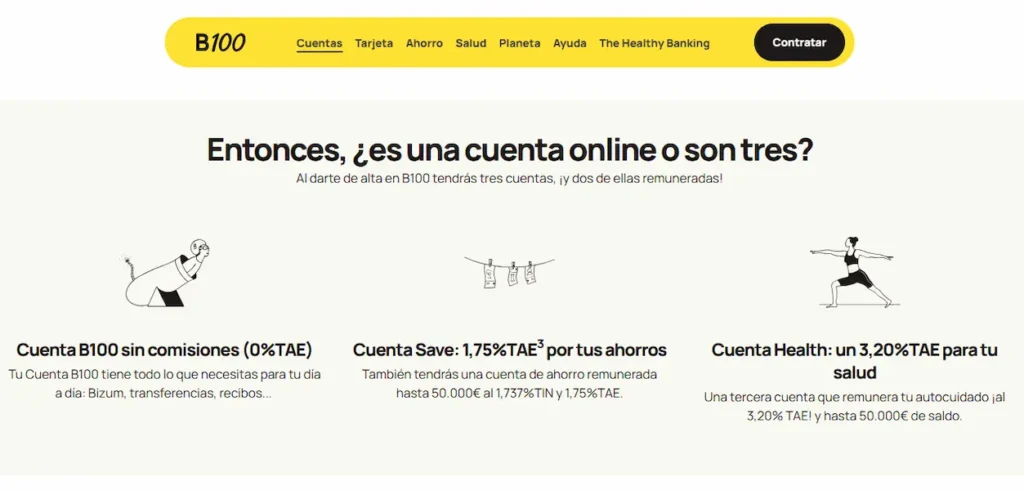

B100

B100 es una de las mejores opciones en España para aprovechar el interés compuesto de forma sencilla, ya que su cuenta de ahorro remunerada permite que los intereses se vayan sumando automáticamente al saldo, generando nuevos intereses mes a mes sin que el usuario tenga que hacer nada.

La Cuenta Save de B100 al 1,74 y Cuenta Health al 3,20% aplica la remuneración de forma periódica, de modo que, si los intereses se mantienen dentro de la cuenta, el ahorro crece gracias al efecto del interés compuesto. Al no exigir plazos ni bloquear el dinero, permite beneficiarse de este efecto incluso en el corto plazo, manteniendo siempre la liquidez total del saldo.

En cuanto a condiciones, B100 no cobra comisiones, no exige domiciliar nómina ni cumplir requisitos de vinculación, lo que facilita una estrategia de ahorro constante y sin fricciones. Toda la operativa se realiza desde la app, y el dinero está protegido hasta 100.000 € por titular por el Fondo de Garantía de Depósitos español, al estar respaldado por ABANCA.

Destacamos de B100 para ahorro con interés compuesto:

- Capitalización automática de intereses, generando interés compuesto.

- Cuentas de ahorro con interés compuesto sin comisiones, 100 % gratuita.

- Dinero siempre disponible, sin plazos ni penalizaciones.

- Sin nómina ni requisitos de vinculación.

- Protección del saldo hasta 100.000 €, bajo el FGD español.

→ ¿Qué opciones destacan hoy por su rentabilidad? Mejores cuentas nómina remuneradas

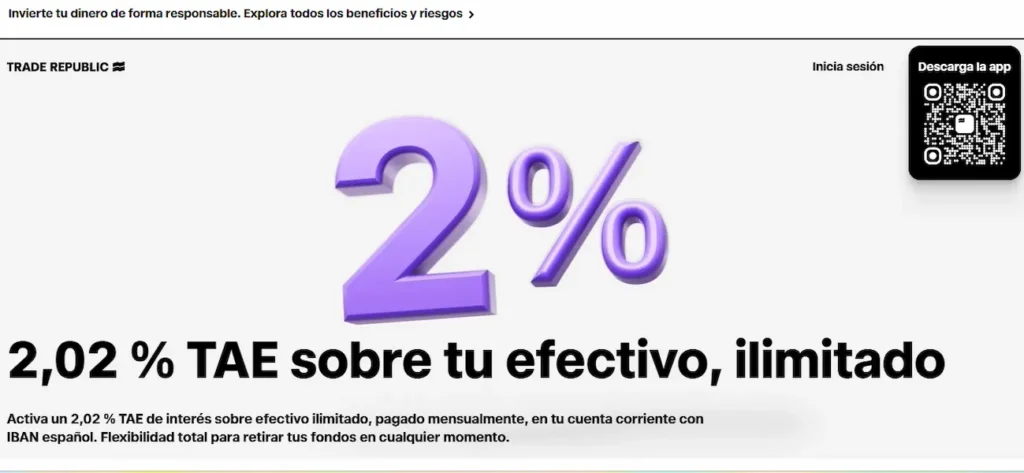

Trade Republic

Trade Republic destaca en cuentas de ahorro con interés compuesto porque remunera el efectivo no invertido con un 2,02 % TAE y abona los intereses mensualmente, lo que permite que estos se integren en el saldo y empiecen a generar nuevos intereses en el siguiente periodo. Esta liquidación mensual acelera el efecto del interés compuesto frente a cuentas que pagan una vez al año.

El dinero permanece totalmente disponible y no exige contratar productos adicionales para acceder a la remuneración, lo que facilita mantener el capital generando rentabilidad constante sin fricciones. Además, no establece límite máximo de saldo remunerado bajo esta TAE, algo diferencial dentro del mercado español.

Trade Republic opera como entidad europea con IBAN español y los fondos están protegidos hasta 100.000 € por el sistema europeo de garantía de depósitos correspondiente, lo que permite aplicar una estrategia conservadora de acumulación con liquidez total y sin riesgo de mercado sobre el efectivo.

Destacamos de Trade Republic para cuentas de ahorro con interés compuesto:

- Cuentra remunerada con 2,02 % TAE sobre el efectivo no invertido.

- Intereses abonados mensualmente que potencian la capitalización.

- Sin límite máximo de saldo remunerado.

- Liquidez total sin necesidad de invertir el dinero.

- Protección de hasta 100.000 € bajo garantía de depósitos europea.

→ ¿Buscas mejores condiciones para tu negocio? Mejores cuentas remuneradas empresas

Sin comisiones de mantenimiento ni letra pequeña.

Sin comisiones de mantenimiento ni letra pequeña. Un 2,01 % para € y un 3,01 % para $ de interés anual en tus ahorros no invertidos.

Un 2,01 % para € y un 3,01 % para $ de interés anual en tus ahorros no invertidos. Elige entre varias cuentas según tu estilo de vida.

Elige entre varias cuentas según tu estilo de vida. Viaja, ahorra y gestiona tu dinero como tú quieras, sin límites.

Viaja, ahorra y gestiona tu dinero como tú quieras, sin límites.