¿Cuál es la fórmula del Flujo de Caja Descontado (DCF)?

Tras entender qué es el DCF y sus puntos clave, el siguiente paso es conocer su fórmula. Esta es la base matemática que permite calcular el valor presente de los flujos de caja futuros y, por tanto, determinar si una inversión merece la pena.

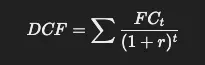

La fórmula general del Flujo de Caja Descontado (DCF) es:

En esta ecuación:

- FC_t representa el flujo de caja esperado en el período ttt.

- rrr es la tasa de descuento, que refleja el riesgo y el costo del capital.

- ttt indica el período de tiempo (generalmente en años).

En términos más simples, esta fórmula descuenta cada flujo de caja esperado al día de hoy, usando una tasa que tiene en cuenta el valor temporal del dinero. Cuanto más lejos esté el flujo de caja en el tiempo, menor será su impacto en el valor actual.

Usar esta fórmula requiere datos precisos y realistas, especialmente en los flujos de caja proyectados y la tasa de descuento. Si estas estimaciones no son confiables, el resultado final podría ser inexacto y llevarte a conclusiones equivocadas sobre el valor de la inversión.

» Descubre los mejores libros sobre análisis fundamental.

Analizando los componentes de la fórmula

Ahora que conoces la fórmula general del Flujo de Caja Descontado (DCF), es fundamental desglosar sus componentes para comprender cómo funciona y cómo aplicarlo de manera efectiva. Cada elemento tiene un rol clave en la valoración y puede influir significativamente en el resultado final.

- Flujos de caja esperados (FC_t): Representan los ingresos netos que se espera que la inversión o empresa genere en un período específico. Estos valores suelen proyectarse año a año, y es esencial que sean estimaciones realistas, basadas en análisis detallados de ingresos, gastos y crecimiento futuro.

- Tasa de descuento (rrr): Es el factor que ajusta los flujos de caja futuros al presente. Refleja el costo de capital de la empresa (como el costo de la deuda y el capital propio) y el riesgo asociado con la inversión. Elegir la tasa de descuento adecuada es crucial, ya que una tasa demasiado alta puede subestimar el valor de la inversión, mientras que una demasiado baja podría sobreestimarlo.

- Horizonte temporal (ttt): Define el número de períodos (generalmente años) que se incluirán en el análisis. Normalmente, el horizonte abarca 5 a 10 años, dependiendo de la estabilidad y madurez de la empresa. Es importante elegir un período razonable que permita capturar tanto el desempeño actual como el crecimiento proyectado.

Entender cada componente te permite ajustar y personalizar la fórmula a diferentes escenarios. Esto asegura que el DCF refleje de manera más precisa la realidad de la empresa o proyecto que estás evaluando.

» Sigue aprendiendo con los mejores libros sobre análisis de estados financieros.

¿Para qué se utiliza la fórmula del DCF?

Entender los componentes de la fórmula es clave, pero también es importante saber para qué se utiliza el análisis del Flujo de Caja Descontado (DCF). Esta herramienta es ampliamente empleada en el mundo financiero, principalmente para valorar empresas, proyectos y activos, pero su utilidad va mucho más allá.

El DCF se utiliza para calcular el valor intrínseco de una inversión, ayudándote a decidir si el precio actual del mercado refleja adecuadamente su verdadero potencial. Por ejemplo, si estás analizando una empresa, puedes comparar el valor obtenido mediante DCF con su cotización actual para determinar si está sobrevalorada o infravalorada. Esto es especialmente útil para tomar decisiones informadas sobre la compra, venta o retención de acciones.

Además, el DCF también es una herramienta esencial para evaluar proyectos de inversión. Al proyectar flujos de caja futuros y descontarlos al presente, puedes decidir si un proyecto generará un retorno adecuado en relación con su costo. Esto es crucial para gestionar recursos de manera eficiente, maximizando el valor de las decisiones estratégicas y asegurando que el capital se asigne donde realmente genera valor.

Ejemplos de usos de la fórmula del DCF

Ahora que sabes para qué se utiliza la fórmula del Flujo de Caja Descontado (DCF), veamos algunos ejemplos prácticos que ilustran cómo esta herramienta se aplica en la toma de decisiones financieras. Entender estos casos te ayudará a visualizar cómo puedes usar el DCF en tus propios análisis.

- Valoración de empresas: Imagina que estás evaluando si invertir en una empresa que cotiza en bolsa. Utilizando el DCF, puedes calcular el valor intrínseco de la empresa basado en sus proyecciones de flujos de caja futuros. Si el valor calculado es superior al precio actual de las acciones, podría ser una oportunidad de inversión atractiva. Por el contrario, si el valor es inferior, puede ser una señal para evitar esa inversión.

- Evaluación de proyectos: Supón que una empresa está considerando invertir en una nueva línea de producción. Mediante el análisis DCF, pueden estimar si los flujos de caja generados por este proyecto superarán su costo inicial y si ofrecen un retorno adecuado. Esto es clave para priorizar proyectos con mayor potencial de generar valor.

- Decisiones de fusiones y adquisiciones (M&A): Las empresas utilizan el DCF para determinar si una adquisición tiene sentido financiero. Por ejemplo, al calcular el valor intrínseco de una compañía objetivo, el comprador puede asegurarse de no pagar un precio excesivo por ella, maximizando el retorno de la inversión.

Estos ejemplos demuestran cómo el DCF es una herramienta versátil y poderosa que puedes aplicar en diversas situaciones para tomar decisiones fundamentadas y maximizar el valor de tus inversiones o proyectos.

¿Qué te indica la fórmula del Flujo de Caja Descontado (DCF)?

Después de explorar sus usos y aplicaciones, es importante comprender qué información esencial proporciona la fórmula del DCF. Este análisis no solo te da un número, sino que ofrece una perspectiva profunda sobre el valor y la viabilidad de una inversión.

El DCF te indica si los flujos de caja futuros esperados de una inversión, descontados al presente, justifican su precio actual. Si el valor calculado es mayor al precio actual de mercado, significa que la inversión podría estar infravalorada y representar una oportunidad atractiva. Por el contrario, si el valor es menor, el activo podría estar sobrevalorado, lo que sugiere que no ofrece un retorno adecuado para su nivel de riesgo.

Además, la fórmula del DCF te permite identificar cómo diferentes variables afectan el valor de una inversión, como el crecimiento de los flujos de caja o los cambios en la tasa de descuento. Esto es especialmente útil para evaluar el impacto de escenarios optimistas o pesimistas, ayudándote a tomar decisiones informadas incluso en condiciones de incertidumbre. En resumen, el DCF no solo es una cifra, sino una herramienta estratégica para valorar y planificar con claridad.

→ Descubre: Valor empresarial (VE): Qué es y cómo calcular este indicador clave

Valor Terminal

Una parte crucial del análisis del Flujo de Caja Descontado (DCF) es el Valor Terminal, ya que representa el valor de la empresa o inversión más allá del período proyectado en los flujos de caja. Es fundamental porque, en muchos casos, el Valor Terminal puede constituir una porción significativa del resultado total del DCF, especialmente para empresas con horizontes de largo plazo.

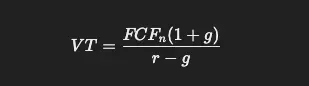

El Valor Terminal se calcula con métodos como el método de perpetuidad o el método de salida múltiple. En el método de perpetuidad, se asume que los flujos de caja crecerán a una tasa constante indefinidamente, utilizando la fórmula:

Donde:

- FCF_n es el flujo de caja en el último año proyectado.

- ggg es la tasa de crecimiento perpetuo.

- rrr es la tasa de descuento.

Por otro lado, el método de salida múltiple estima el Valor Terminal como un múltiplo del EBITDA, ventas u otra métrica financiera.

Comprender el Valor Terminal es clave para valorar adecuadamente empresas en crecimiento. Ignorar esta parte del DCF puede llevar a infravalorar significativamente una inversión, ya que no consideras su potencial de largo plazo. Por eso, es esencial usar datos realistas y seleccionar el método más adecuado según el tipo de empresa o proyecto que estés evaluando.

DCF vs. NPV

Al trabajar con el Flujo de Caja Descontado (DCF), es común encontrar confusión con el término Valor Presente Neto (NPV, por sus siglas en inglés). Aunque están estrechamente relacionados, no son lo mismo y es importante entender sus diferencias para utilizarlos correctamente.

El DCF es una metodología que se centra en proyectar y descontar los flujos de caja futuros de una inversión o proyecto al valor presente. Su propósito principal es determinar el valor intrínseco de un activo, ayudándote a decidir si está sobrevalorado o infravalorado. Por otro lado, el NPV es un resultado específico del análisis DCF. Representa la diferencia entre el valor presente de los flujos de caja futuros y el costo inicial de la inversión.

En resumen, mientras el DCF se utiliza para valorar empresas o activos en términos absolutos, el NPV te dice si un proyecto es rentable o no, basándose en si el valor presente de los flujos supera el costo del capital. Si el NPV es positivo, el proyecto genera valor; si es negativo, indica pérdidas potenciales. Ambos conceptos son esenciales en la toma de decisiones financieras, pero cada uno cumple un rol diferente en el análisis.

Conclusión

El análisis de Flujo de Caja Descontado (DCF) es una herramienta poderosa para determinar el valor intrínseco de una empresa o inversión. Su capacidad para proyectar flujos de caja futuros y ajustarlos al valor presente lo convierte en un método clave en el análisis fundamental, ayudándote a identificar si un activo está sobrevalorado o infravalorado. Sin embargo, su eficacia depende de proyecciones realistas, una tasa de descuento adecuada y una comprensión profunda de sus componentes clave.

Si deseas profundizar aún más en cómo evaluar una empresa, te invitamos a leer nuestro siguiente artículo sobre el Valor Empresarial (VE). En él, exploraremos otro enfoque fundamental para entender el verdadero valor de una compañía, complementando lo aprendido sobre el DCF. ¡No te lo pierdas!